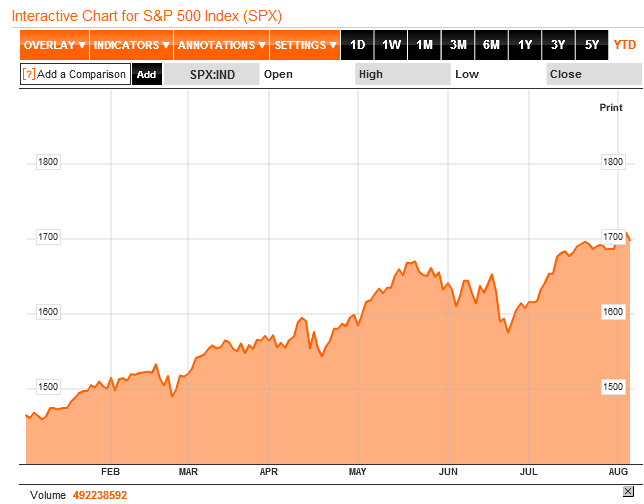

Năm 2013 chứng khoán Mỹ là “vua”

Thẻ xanh mỹ – Chứng khoán Mỹ đã mang lại cho nhà đầu tư khoản lời lớn nhất trên thị trường tài chính toàn cầu.

Chỉ số chứng khoán Mỹ Standard & Poor’s 500 (S&P 500) đã mang về cho nhà đầu tư tổng lợi nhuận – bao gồm khoản lời từ giá tăng và chi trả cổ tức – tới 21,2% từ đầu năm tính tới hết thứ Hai tuần này, tính theo đơn vị USD. Lợi nhuận này vượt xa bất cứ loại tài sản nào khác trên thị trường toàn cầu.

Tính theo năm, khoản lợi nhuận này lên tới 38,1%. Nếu tốc độ này được duy trì tới cuối tháng 12, đây sẽ là mức sinh lời lớn nhất trong lịch sử kể từ con số 42,4% năm 1958, theo Adrian K. Miller, chiến lược gia cao cấp thị trường toàn cầu tại GMP Securities LLC.

Chỉ số Nikkei của Nhật Bản hiện nay có tỷ suất lợi nhuận tính theo nội tệ cao nhất, đạt 38,5%, và tính theo USD là 20,8%.

Giới đầu tư hiện tranh cãi liệu các cổ phiếu có giá trị thật sự sau khi liên tục lập đỉnh cao kỷ lục. Sau nhiều năm hoạt động mạnh mẽ trên thị trường trái phiếu, các nhà đầu tư tài sản thu nhập cố định đã có một năm khó khăn bởi thị trường tập trung vào việc khi nào Cục Dự trữ Liên bang Mỹ (Fed) có thể giảm chương trình mua trái phiếu chính phủ.

Những người khác đang chờ đợi cái gọi là sự luân chuyển lớn từ trái phiếu sang cổ phiếu, phản ánh sự quay trở lại với các điều kiện thị trường bình thường với lợi suất trái phiếu cao hơn. Giá trái phiếu giảm khi lợi suất tăng. Tại một nền kinh tế đang phát triển, cổ phiếu có xu hướng hấp dẫn hơn trái phiếu.

Chỉ số trái phiếu Mỹ tổng hợp do Barclays đưa ra (Barclays US Aggregate Bond Index), thước đo rộng nhất về hoạt động đầu tư tài sản thu nhập cố định Mỹ, đã giảm 2,42% từ đầu năm tới ngày thứ 2 vừa qua, hướng tới năm giảm mạnh nhất trong lịch sử kể từ khi mất 2,92% năm 1994, theo số liệu từ Barclays.

Mặc dù vậy, cho tới nay sự thay đổi vẫn chưa có kết quả.

S&P 500 đã mang về cho nhà đầu tư tổng lợi nhuận tới 21,2% từ đầu năm tính tới hết thứ Hai tuần nay. (Nguồn: Bloomberg)

Từ đầu năm tới hết tháng 7, các nhà đầu tư đã đổ 206,9 tỷ USD vào các quỹ tương hỗ và ETF cổ phiếu, cùng lúc với 19,9 tỷ USD đổ vào các quỹ tương hỗ và ETF trái phiếu, theo TrimTabs Investment Research.

Trong khoảng từ tháng 1/2008 tới tháng 12/2012, 1.250 tỷ USD đã đổ vào các quỹ trái tương hỗ và các quỹ giao dịch chỉ số (ETF) trái phiếu, trong khi 122,6 tỷ USD rút khỏi các quỹ tương hỗ và ETF cổ phiếu, cũng theo TrimTabs.

Có một vài dấu hiệu cho thấy nhà đầu tư đang nghiêng về cổ phiếu.

Các quỹ tương hỗ và ETF cổ phiếu Mỹ đã nhận 40,3 tỷ USD trong tháng 7, vượt xa mức kỷ lục ghi nhận tháng 2/2000 với 34,6 tỷ USD, theo TrimTabs. Giới đầu tư trong tháng 7 cũng rút đi 21,1 tỷ USD từ các quỹ tương hỗ và ETF trái phiếu Mỹ, sau mức kỷ lục 69,1 tỷ USD trong tháng 6.

Tổng giám đốc TrimTabs, David Santschi nhận định: “Cuộc Đại luân chuyển mà rất nhiều chuyên gia chờ đợi có lẽ cuối cùng đã bắt đầu”.

Câu hỏi quan trọng hiện nay là liệu đà tăng của chứng khoán Mỹ có gặp trở ngại trong những tháng tới. Điều này vẫn còn phải chờ xem liệu những dấu hiệu tăng trưởng kinh tế Mỹ có vượt qua được nỗi lo sợ Fed sẽ giảm dần hỗ trợ các thị trường hay không.

Chứng khoán Mỹ trượt giá trong tháng 6 khi thị trường toàn cầu chịu tác động mạnh mẽ do lo ngại Fed sẽ sớm ngừng mua trái phiếu, công cụ kích thích tiền tệ quan trọng để bơm tiền cho nền kinh tế sau khủng hoảng tài chính 2008.

Trong tháng qua, chứng khoán Mỹ đã tăng trở lại và chạm đỉnh cao kỷ lục mới trong tuần này. Ngày thứ Ba, giá cổ phiếu bị kéo giảm khi hai quan chức Fed là Chủ tịch Fed Chicago Charles Evans và Chủ tịch Fed Atlanta Dennis Lockhart, nhắc nhở các nhà đầu tư về mối đe dọa rằng ngân hàng trung ương có thể bắt đầu cắt giảm kích thích ngay từ tháng 9.

Hãng quản lý tiền lớn nhất thế giới Black Rock, hiện quản lý hơn 3.000 tỷ USD tài sản, cảnh báo nhà đầu tư về giai đoạn khó khăn trong mùa thu này trên thị trường tài chính trước tình trạng biến động, đặc biệt là việc cổ phiếu có thể tăng. Giám đốc chiến lược đầu tư của BlackRock Russ Koesterich cho biết trong báo cáo hôm thứ Hai rằng chứng khoán Mỹ có thể chịu thiệt hại bởi một đợt bán ra.

“Tháng 9 là tháng có lịch sử truyền thống là tháng tồi tệ nhất với giá cổ phiếu,” ông Koesterich nói. Ông cũng cho biết thêm rằng biến động giá cũng có thể tăng theo cuộc họp sắp tới của Ủy ban Thị trường mở Mỹ (FOMC) cũng như bầu cử tại Đức, hai sự kiện quan trọng trong tháng 9.

Trong khi BlackRock vẫn nhận thấy nhiều khả năng cổ phiếu tăng trong năm tới, Koesterich gợi ý một số ngành có thể tăng mạnh nhất, đó là các cổ phiếu vốn hóa nhỏ, các nhà bán lẻ và những cái tên hàng hóa tiêu dùng khác.

Theo: gafin